Thị trường chứng khoán hồi phục, các quỹ đầu tư lớn bớt lỗ sau tháng 8

Dù phục hồi khá tích cực trong tháng 8 nhưng phần lớn các tổ chức lớn trên thị trường có hiệu suất âm sau 8 tháng đầu năm, thậm chí thua xa so với VN-Index.

![]()

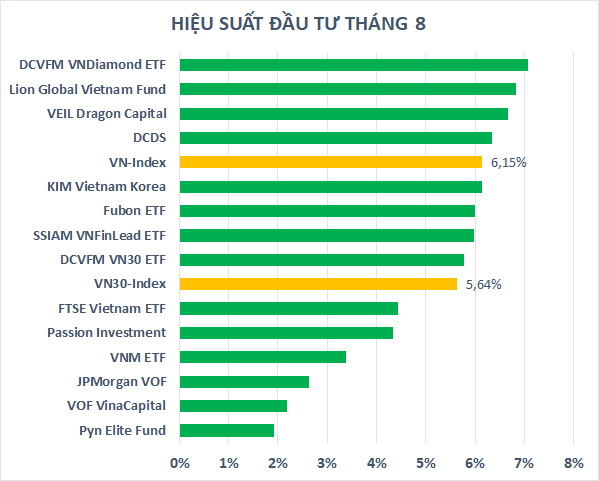

Thị trường chứng khoán đã khép lại tháng 8 tương đối khởi sắc, VN-Index tăng 6,15% qua đó lọt top các chỉ số tăng mạnh nhất thế giới. Nhờ đó, hầu hết các tổ chức lớn trên thị trường đều đã ghi nhận hiệu suất đầu tư khả quan. Trong đó, DCVFM VNDiamond ETF, Lion Global Vietnam Fund, VEIL Dragon Capital và DCDS... là những quỹ đầu tư chiến thắng VN-Index.

Mức tăng ấn tượng hơn 7% của Diamond ETF có đóng góp lớn đến từ sự trở lại của MWG – cổ phiếu có tỷ trọng lớn nhất trong danh mục (16,8%). Trước đó, chính cổ phiếu này đã giảm mạnh khiến Diamond ETF đứng "đội sổ" về hiệu suất đầu tư trong tháng 7. Trong khi đó, với việc sớm ở trạng thái "full" cổ phiếu từ đầu tháng 8, VEIL Dragon Capital cũng hưởng lợi lớn từ nhịp hồi phục của thị trường.

Nhóm "kẹp" giữa 2 chỉ số chính là VN-Index và VN30-Index có sự góp mặt của nhiều ETF như Fubon ETF, SSIAM VNFinLead ETF hay DCVFM VN30 ETF. Trong tháng 8, Fubon ETF và VNFinLead ETF đều hút tiền khá tốt với giá trị lần lượt 274 tỷ đồng và 140 tỷ đồng. Ngược lại, VN30 ETF tiếp tục bị rút ròng hơn 200 tỷ đồng qua đó nâng tổng giá trị rút vốn từ đầu năm lên hơn 1.800 tỷ đồng, lớn nhất thị trường.

Trong khi đó, nhiều quỹ chủ động lớn như Pyn Elite Fund, VOF VinaCapital, JPMorgan VOF,... dù cũng tăng nhưng với hiệu suất khá khiên tốn chưa đến 3%. Sau một vài tháng sống khỏe nhờ "ôm" lượng lớn tiền mặt và gửi ngân hàng, Passion Investment lại có phần chậm chân hơn trong nhịp hồi vừa qua. Tổ chức này giải ngân khá dè dặt để bắt đáy vào đầu tháng 8 nhưng sau đó đã nhanh chóng chốt lời để bảo vệ thành quả.

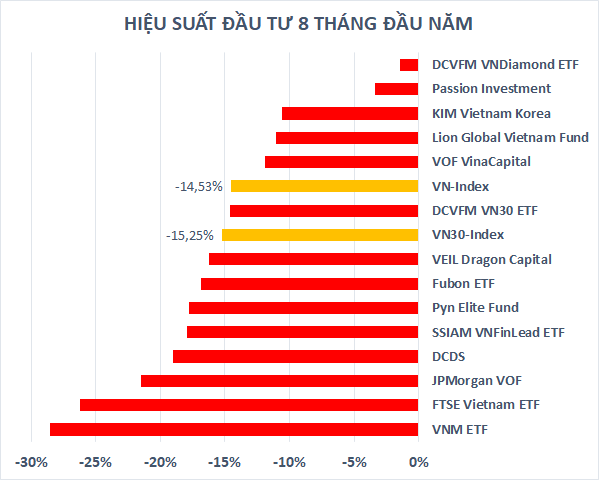

Dù phục hồi khá tích cực trong tháng 8 nhưng phần lớn các tổ chức lớn trên thị trường vẫn còn lỗ sau 8 tháng đầu năm. Nhiều quỹ đầu tư thậm chí có hiệu suất âm hơn 15%, thua xa so với các chỉ số VN-Index và VN30-Index.

Quỹ chủ động có thành tích tệ nhất từ đầu năm là JPMorgan VOF với hiệu suất âm 21,5%. Thời điểm cuối tháng 8, tổng tài sản của quỹ đạt hơn 300 triệu USD, phân bổ nhiều vào các cổ phiếu VHM, HPG, MSN, VNM. Trong khi đó, dù gần như hưởng trọn nhịp hồi nhưng VEIL Dragon Capital – quỹ ngoại lớn nhất thị trường với quy mô hơn 2 tỷ USD, vẫn có hiệu suất âm 16,2%.

Một quỹ ngoại tên tuổi khác là Pyn Elite Fund cũng còn "xa bờ" với hiệu suất âm 17,8% kém xa so với VN-Index. Tuy nhiên, nhà quản lý của quỹ vẫn giữ góc nhìn lạc quan về danh mục đầu tư cũng như triển vọng của thị trường chứng khoán Việt Nam.

Bên cạnh các quỹ chủ động, nhiều ETF cũng có hiệu suất tệ hơn VN-Index trong đó cá biệt là bộ đôi V.N.M ETF và FTSE Vietnam ETF đều lỗ trên 25% từ đầu năm. Trong khi V.N.M ETF vẫn liên tục bị rút ròng với giá trị hơn nghìn tỷ từ đầu năm, FTSE VN ETF lại có dấu hiệu hút tiền trở lại trong 2 tháng gần đây.

Trong bối cảnh thị trường có nhiều biến động không thuận lợi từ đầu năm, hiệu suất của một số quỹ đầu tư "chiến thắng" VN-Index như VOF VinaCapital, LionGlobal Vietnam Fund và KIM Vietnam Korea,... vẫn âm trên 10%. Hai cái tên gần "bờ" nhất vẫn là Diamond ETF và Passion Investment với hiệu suất lần lượt là âm 1,46% và âm 3,37%.

Nhận định tổng quan cho tháng 9 tới, ông Nguyễn Anh Khoa, Trưởng phòng Phân tích và Tư vấn đầu tư CTCK Agriseco cho rằng, chỉ số vẫn có thể tăng điểm tuy nhiên diễn biến sẽ có sự phân hóa qua từng tuần. Nguyên nhân do động thái rút ròng của khối tổ chức và khối ngoại đã bắt đầu trong các phiên cuối tháng, đồng thời khả năng lãi suất điều hành của Fed tiếp tục tăng dự kiến với tỷ lệ lớn có thể làm giảm tính hấp dẫn của thị trường trong ngắn hạn.

Theo thống kê, thị trường chứng khoán Việt Nam thường có khoảng thời gian "dễ thở" vào tháng 9 với VN-Index tăng điểm 14 lần trong 22 năm qua. 10 năm gần nhất, xác suất để chỉ số này tăng trong tháng 9 lên đến 70%. Đặc biệt, VN-Index còn đang có chuỗi 6 năm liên tiếp tăng điểm vào tháng 9 dù mức tăng đều không quá 3%.

Trong tháng 9, một số sự kiện sẽ có thể ảnh hưởng trực tiếp hoặc gián tiếp tới chứng khoán Việt Nam gồm (1) Sự kiện họp của OPEC, dự kiến sẽ tác động tới nhóm dầu khí, (2) Công bố dữ liệu vĩ mô của Mỹ (tăng trưởng GDP, CPI, tỷ lệ thất nghiệp,...), dự kiến tác động gián tiếp (3) Công bố lãi suất điều hành mới của FED, có thể tác động tới dòng vốn khối ngoại, (4) Công bố dữ liệu vĩ mô quý 3 của Việt Nam...

Về dài hạn, triển vọng của TTCK Việt Nam vẫn được đánh giá lạc quan và sẽ hấp dẫn dòng vốn khối ngoại nhờ kinh tế vĩ mô ổn định trước nhiều biến động tiêu cực của thế giới, tăng trưởng lợi nhuận của các doanh nghiệp niêm yết và định giá hợp lý... Ngoài ra, Việt Nam cũng đang từng bước đáp ứng các tiêu chí cần có để được nâng hạng lên thị trường mới nổi.

In bài viết

In bài viết