"GDP" của nhiều ngân hàng sụt giảm

Trong 3 tháng đầu năm, hệ thống ngân hàng Việt Nam ghi nhận ít nhất 7 thành viên có tổng tài sản sụt giảm từ 1,5 đến 9,9%.

Trong hoạt động ngân hàng, nếu như con số lợi nhuận mỗi kỳ cho biết hiệu quả kinh doanh, thì số liệu liên quan đến tổng tài sản, cho vay khách hàng lại cho thấy vị trí của họ đang ở đâu trên "miếng bánh" thị phần.

Do đó, trong suốt những năm qua, cuộc ganh đua tổng tài sản vẫn diễn ra quyết liệt giữa các nhà băng, đặc biệt trong bối cảnh nền kinh tế chung đang gặp nhiều khó khăn do ảnh hưởng của đại dịch.

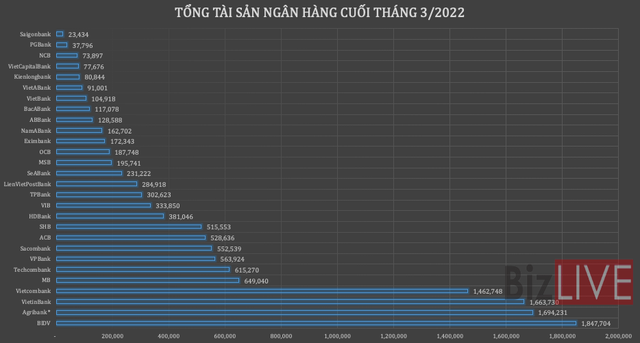

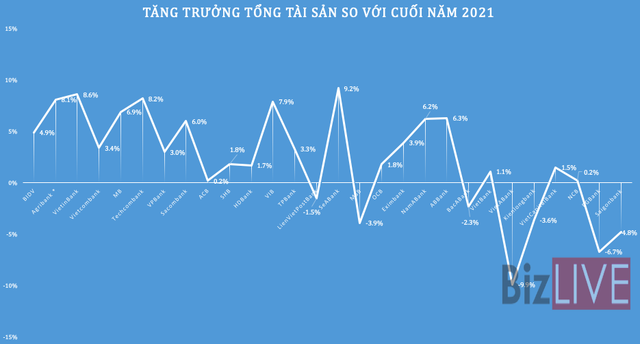

Thống kê của chúng tôi từ số liệu Báo cáo tài chính quý 1/2022 của 28 ngân hàng thương mại cho thấy, nhìn chung tổng tài sản của các ngân hàng vẫn có sự tăng trưởng khá tốt trong ba tháng đầu năm; dù vậy, số lượng thành viên ghi nhận sự sụt giảm ở chỉ tiêu này cũng không phải nhỏ.

Tính đến cuối tháng 3/2022, tổng tài sản của nhóm này đã đạt 13,08 triệu tỷ đồng, tăng trưởng 4,78% so với đầu năm.

| *Riêng Agribank cập nhật đến cuối 2021 |

Về giá trị tuyệt đối, nhóm "Big 4" ngân hàng có vốn Nhà nước (bao gồm BIDV, Agribank, VietinBank và Vietcombank) vẫn đang dẫn đầu. Trong đó, với tổng tài sản 1,847 triệu tỷ đồng, tăng trưởng 4,9% so với đầu năm, BIDV vẫn đang là ngân hàng có tổng tài sản lớn nhất hệ thống.

Agribank chưa công bố BCTC quý 1/2022, nhưng theo con số cập nhật đến cuối tháng 12/2021 trên báo cáo riêng lẻ, tổng tài sản của ngân hàng đã đạt 1,694 triệu tỷ đồng, tăng trưởng 8,1% so với đầu năm và đứng thứ 2 trong hệ thống.

Với quy mô tài sản đạt 1,663 triệu tỷ đồng tính đến cuối tháng 3/2022, VietinBank đang đứng thứ ba trong hệ thống và là một trong những ngân hàng có tốc độ tăng trưởng tài sản nhanh nhất trong hệ thống trong 3 tháng đầu năm, với việc tăng tới 8,6% so với đầu năm.

Vietcombank đang đứng thứ 4 trong hệ thống xét về tổng tài sản, với việc đạt 1,462 triệu tỷ đồng, tăng trưởng 3,4% so với đầu năm.

Theo đó, tổng tài sản của riêng 4 ngân hàng này đã đạt 6,668 triệu tỷ đồng, chiếm tới 51% tổng tài sản của nhóm khảo sát.

|

Ở nhóm ngân hàng thương mại cổ phần, MB đang là ngân hàng có tổng tài sản lớn nhất với 649 nghìn tỷ đồng, tăng 6,9% so với đầu năm. Tiếp đó là các ngân hàng khác như Techcombank (615,2 nghìn tỷ đồng), VPBank (563,9 nghìn tỷ đồng), Sacombank (552,5 nghìn tỷ đồng), ACB (528,6 nghìn tỷ đồng),… Tuy nhiên, ở nhóm cổ phần, SCB cũng là trường hợp có tổng tài sản lớn đáng chú ý với dữ liệu thường cập nhập muộn hơn.

Xét về tốc độ tăng trưởng, SeABank đang là ngân hàng có tổng tài sản tăng nhanh nhất trong 3 tháng đầu năm, với việc tăng trưởng tới 9,2%, lên 231,2 nghìn tỷ đồng.

Tương tự, một số ngân hàng khác như Techcombank, VIB, MB cũng có sự tăng trưởng tài sản khá tốt, với mức tăng lần lượt 8,2%, 7,9% và 6,9% so với đầu năm.

Dù vậy, trong kỳ vẫn ghi nhận tới 7 thành viên có tổng tài sản sụt giảm từ 1,5 đến 9,9% so với đầu năm bao gồm VietABank, PG Bank, Saigonbank, MSB, Kienlongbank, BacABank và LienVietPostBank.

Đáng chú ý, tổng tài sản của VietABank giảm đến 9,9% so với cuối năm 2021 xuống còn 91.001 tỷ đồng, chủ yếu do sụt giảm ở khoản mục tiền gửi tại NHNN (giảm 46%) và tiền gửi tại TCTD khác (giảm 35%).

Tại PGBank, tổng tài sản đến cuối tháng 3/2022 chỉ còn gần 37,8 nghìn tỷ đồng, giảm 6,7% so với đầu năm, trong đó, cho vay khách hàng giảm 7,8%, còn 25,36 nghìn tỷ đồng, tiền gửi tại NHNN giảm 48%, còn 539 tỷ đồng.

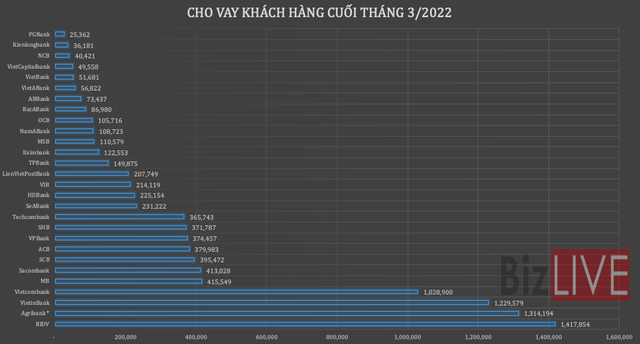

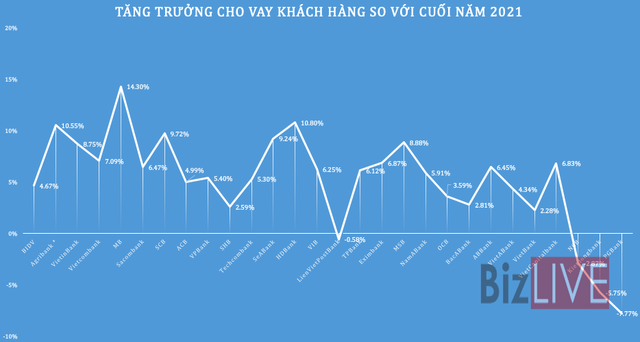

Ở chỉ tiêu cho vay khách hàng, tính đến thời điểm cuối tháng 3/2022, BIDV tiếp tục dẫn đầu hệ thống khi đang dành tới 76,7% tổng tài sản, tương đương gần 1,42 triệu tỷ đồng cho vay nền kinh tế, tăng trưởng 4,67% so với đầu năm.

|

Ngân hàng Agribank đến cuối năm 2021 cũng dành 1,31 triệu tỷ đồng cho vay khách hàng, tăng trưởng 10,55% so với đầu năm.

Các ngân hàng VietinBank và Vietcombank lần lượt đang cho vay 1,22 triệu tỷ và 1,02 triệu tỷ đồng, tăng trưởng 8,75% và 7,1% so với đầu năm.

Trong khi đó, nhóm ngân hàng thương mại cổ phần dù chiếm thị phần nhỏ hơn, nhưng tốc độ tăng trưởng tín dụng cũng khá tốt trong ba tháng đầu năm nay. MB là một ví dụ điển hình.

|

Chỉ trong 3 tháng đầu năm, cho vay khách hàng của MB đã tăng trưởng tới 14,3% so với đầu năm. Được biết, ngân hàng này sẽ nhận chuyển giao bắt buộc một ngân hàng yếu kém trong năm nay. Việc này có thể giúp MB nhận được thêm không gian tăng trưởng từ cơ quan quản lý.

Tương tự, tăng trưởng cho vay khách hàng quý 1 cũng tăng mạnh tại một loạt các thành viên như tại HDBank là 10,8%, tại SBB là 9,7%, tại SeABank là 9,24%,…

|

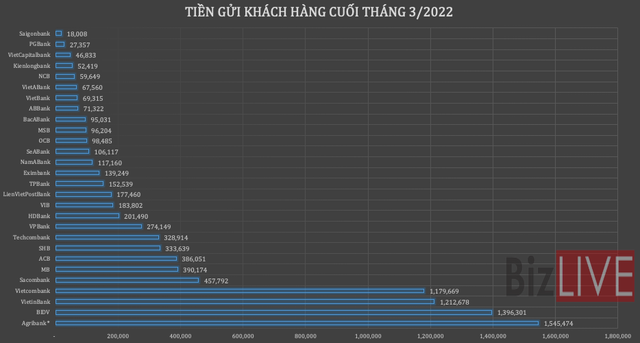

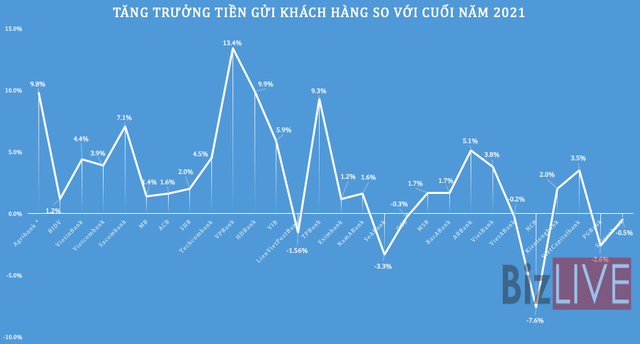

Ở chỉ tiêu tiền gửi khách hàng, chỉ tính đến cuối tháng 12/2021, lượng tiền gửi vào Agribank đã đạt 1,545 triệu tỷ đồng, vượt qua cả con số vào thời điểm cuối tháng 3/2022 của BIDV là gần 1,4 triệu tỷ đồng.

|

Trong khi đó, VPBank là ngân hàng có tốc độ thu hút tiền gửi khách hàng nhanh nhất khi tăng tới 13,4% chỉ trong 3 tháng qua, kế tiếp là HDBank (9,9%), TPBank (9,3%) và Sacombank (7,1%).

Với giới ngân hàng, tổng tài sản vẫn thường được ví như GDP của mỗi quốc gia, qua đó để thấy tầm quan trọng của nó. Bởi nó phản ánh mức độ chiếm lĩnh thị phần, sức cạnh tranh và tầm ảnh hưởng của mỗi "quốc gia" đó.

Quy mô tổng tài sản càng trở nên đặc biệt và quan trọng hơn bởi suốt 14 năm qua Việt Nam không thực hiện cấp phép thành lập mới ngân hàng nội địa. Theo đó, sức tăng trưởng của tổng tài sản các ngân hàng gắn liền với sự mở rộng GDP của nền kinh tế.

Tuy nhiên, như trên, quý đầu năm nay ghi nhận nhiều nhà băng sụt giảm tổng tài sản. Bên cạnh các yếu tố đề cập ở trên, một điểm được chú ý ở diễn biến này là: hệ thống đã có hướng điều chỉnh, có thể tương đối cục bộ, về cơ cấu tài sản mà trong đó có những trường hợp phải thoái bớt ở những phân khúc bị kiểm soát chặt chẽ hơn để dịch chuyển dần sang các lĩnh vực được cơ quan quản lý khuyến khích hơn.

Điểm được chú ý tiếp theo, nhìn chung, dù tổng tài sản sụt giảm nhưng tại nhiều thành viên trong đó lợi nhuận vẫn tăng trưởng, thậm chí tăng trưởng mạnh. Điều này cho thấy chất lượng sinh lời của tài sản có hướng cải thiện, hoặc đã dịch chuyển nhiều hơn vào các phân khúc hoặc các hoạt động cho tỷ suất sinh lời cao hơn.

*Số liệu tại ngân hàng Agribank được lấy tại thời điểm 31/12/2021

In bài viết

In bài viết